昭和では、お金を借りるには銀行や消費者金融の窓口で申し込むしか方法はありませんでしたが、平成になると無人契約機が街中の至る所に作られ、店舗までの訪問不要で借りられるようになりました。

それが現在の令和では、スマホアプリで借りられるようになり、利便性が格段に向上していて、とても便利になっています。

TVCMも沢山流され、少しずつアプリの知名度は上がっているものの、不安や抵抗がある方もまだまだ沢山いらっしゃるようです。

これから消費者金融系アプリで借り入れについて、以下の項目を詳しく解説していきます。

- 消費者金融系アプリの特徴とそのメリット

- お勧めの消費者金融系アプリについて

- お勧めの銀行系アプリについて

- その他借り入れができるお勧めのスマホアプリ

この記事はこのような方にお勧めです

- 借り入れを検討しているが、その方法が良くわからない方

- アプリでの借り入れを検討しているが、どこの会社が自分に合っているのかわからない方

- 急に借り入れが必要になる可能性がある方

この記事にこのような方にはお勧めできません

- スマートフォン、iPadをお持ちでない方

- 既に複数社で借り入れがある方

- カードローンで、既に年収の3分の1以上借り入れがある方

それでは詳しく見ていきましょう。

スマホでお金を借りられるアプリの特徴

アプリや店舗窓口、無人契約機、インターネットでの借り入れ、それぞれのおおまかな特徴は以下の通りです。

| 申込時間 | 即日融資 | 所要時間 | その他特徴 | |

| アプリ | 〇 | 〇 | 〇 | 在籍確認がないケースも |

| 店舗窓口 | × | × | × | 即日融資は店舗受付時間と連動 |

| 無人契約機 | △ | 〇 | △ | 契約機によっては時間制限あり |

| インターネット | 〇 | △ | 〇 | 即日融資は口座振込のみ。 |

店舗窓口での借り入れは、文字通り窓口で係員と面談しながら借り入れの手続きを進めていくので、店舗の開いている時間という大きな制限があります。

また、面談しながら同時に審査も進めてもらう形なので、手続きにも時間がかかってしまいます。

誰しも借り入れをする場合、出来ることなら他人に知られることなく、サッと借り入れしたいと思うものですよね。

しかし、店舗窓口での借り入れでは、係員と面談しなければならない点が、大きなハードルともなっています。

無人契約機は、店舗窓口での借り入れのハードルであった、面談と時間制限を大幅に緩和させたものとなっています。

無人契約機でも即時カード発行してもらえるため、即日融資もできます。

しかし、無人契約機によっては時間制限があること、面談ではないものの、備え付けの電話で係員と話さなければならないこと、在籍確認等で手続き時間がかかること、などの欠点があります。

インターネットでの手続きでは、申し込みに必要な内容を入力するだけで良いので、所要時間の大幅な短縮になります。

必要書類提出もFAX、写メ等幅広く対応しており、そして何よりも24時間申し込みが出来ることが、最大のメリットと言えます。

しかし、インターネットの借り入れ手続きでは、カードは後日郵送のため、即日融資は振込みでの借り入れしかできません。

以上の様に、店舗窓口、無人契約機、インターネットの借り入れでは、一長一短ありますが、これらの欠点をカバーできるのが、スマホアプリを使った借り入れです。

アプリでは、24時間簡単な手続きだけで、借り入れができてしまいます。

では、アプリでの借り入れについて、特徴を見ていきましょう。

スマホ専用であり、PC非対応

アプリはスマホ専用のアプリなので、パソコンでは利用できません。

具体的にOSでいうと、iOSもしくはAndroidである必要があります。

最近ではWindowsのスマホなども登場していますが、現段階で対応できるアプリは無いので注意しましょう。

各種機能もアプリならでは

アプリの機能は、申し込みや借り入れだけではありません。

インターネットでも可能ですが、残高や取引履歴の確認に利用できるのはもちろんのこと、利用可能の増額など、契約内容の変更や、返済日に通知してくれる機能もあります。

また、安全性にも十分配慮されており、本人の指紋や顔、声でなければスマホアプリ自体が開かない生体認証サービスが付いているスマホアプリもあります。

どのような金融機関がアプリで借りられるの?

借り入れができるアプリは、大きくは銀行系と消費者金融系で分かれていますが、最近ではPay系も増えてきました。

それぞれの特徴は以下の通りです。

〇銀行系アプリ…預金の残高や取引履歴の確認や振込みなど、本来の銀行業務ができるアプリです。

融資に特化しているわけではなく、借り入れ申し込みが出来る程度であるアプリが殆どとなっています。従って、即日融資は難しく、カードレスも非対応なのが難点です。

〇消費者金融系アプリ…本業の融資に特化したアプリです。カードレスで借り入れができるため、即日融資も可能となっています。

これまで頭を悩ませていた、在籍確認が不要なアプリも多いです。また消費者金融と分からないようなアイコンであるなど、操作性や見易さの細部にまで配慮されているのが特徴です。

〇Pay系アプリ・・・・・Payと連動していることから、借り入れはPayにチャージされるものが主流となっています。

高額の借り入れは難しいのですが、カードレスでの借り入れが大前提であり、手続きや審査も、独自の基準を設けているアプリもあります。今後さらに拡大していく可能性もあります。

即日融資にこだわるのであれば、断然消費者金融系アプリがお勧めですが、銀行系やPay系のアプリも利用するメリットは十分にあります。

より賢く借り入れをするためにも、目的や用途によって使い分けると良いでしょう。

消費者金融系アプリの最大の特徴!スマホATMでカードいらず!

消費者金融系アプリでお金を借りる最大のメリットは、スマホATMを利用することで、カードを使うことなく即日借り入れができることと言えます。

スマホATMとは、対応しているコンビニのATMで、キャッシュカードやローンカードなしに現金を入出金出来るサービスであり、消費者金融のアプリも、このスマホATMに対応しています。

これまでは、カードローン専用のカードを発行してもらい、ATMで現金を借りる方法が主流でした。

そして、この専用カードの存在が、家族や知人に借金の存在を知られてしまう物証となることも少なくありません。

しかし、スマホATMの登場でカードが不要になったのはとても大きいです。

つまり、これまでのように、会社への在籍確認の電話同様、専用カードの隠し場所で頭を悩ませる必要も無くなったということです。

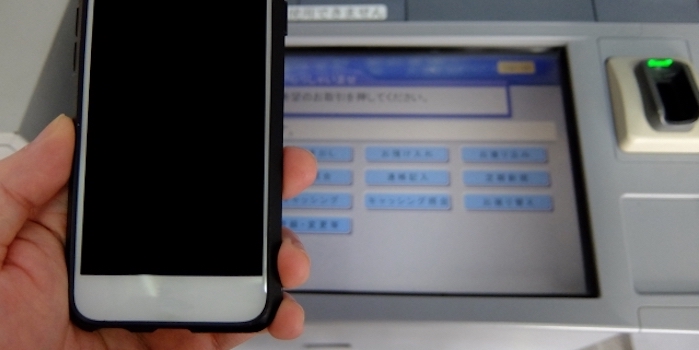

スマホATMでの借り入れ手順

スマホATMを利用して借り入れする手順は以下の通りです。

- 先ずはスマホアプリを起動させ、スマホATMでの融資を選択します。

- スマホはQRコードの読み取り画面になるので、コンビニATMでスマホでの取引を選択した後に表示されるQRコードを読み取らせます。

- コンビニATMに、借り入れする金融機関の社名が表示されるので、それを選択し、借入金額を入力すると現金が受け取れるようになり、借り入れ完了となります。

現在セブンイレブン、ローソンでスマホATMは利用できますが、その利便性の高さから今後は拡大していくことが予想されます。

おすすめの消費者金融系アプリ5つを解説

スマホアプリで借り入れをするのであれば、消費者金融系の利用がおすすめです。

消費者金融系アプリは、在籍確認不要、カードレス、即日融資など、これまで借り入れする上でハードルとなっていた項目が解消されています。

また最近では、簡単な相談であればAIが答えてくれるという、チャット機能が付いているスマホアプリもあり、さらなる進化が期待できます。

そんなお勧めの消費者金融系アプリの概要は以下の通りです。

| 項目 | プロミス | レイクALSA | アコム | アイフル | SMBCモビット |

| 融資時間 | 最短20分 | 60分 | 60分 | 60分 | 60分*2 |

| 上限金額 | 500万円 | 500万円 | 800万円 | 800万円 | 800万円 |

| 金利 | 4.5~17.8% | 4.5~18% | 3.0~18% | 3.0~18% | 3.0~18% |

| 遅延金 | 20.0% | 20.0% | 20.0% | 20.0% | 20.0% |

| 来店不要 | 〇 | 〇 | 〇 | 〇 | 〇 |

| 電話連絡なし | 〇*1 | 〇 | 〇 | 〇 | 〇 |

| 郵送物なし | 〇 | 〇 | × | 〇 | 〇 |

| カードレス | 〇 | 〇 | 〇 | 〇 | 〇 |

| 生体認証サービス | 〇 | 〇 | 〇 | 〇 | 〇 |

※2 申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

それでは、それぞれのアプリを詳しく見ていきましょう。

プロミスは他社よりも低金利で借り入れ可能

プロミスのスマホアプリであるアプリローン®は、TVCMでもお馴染みです。

プロミスは多くの消費者金融の金利は18%ですが、プロミスでは17.8%と0.2%低い金利で借り入れ出来るようになっています。

金利が0.2%低いということは、借入金額100万円当たり年間で、2,000円も支払い利息が少なくて済むので、その分早く借入金が返済できることになります。

さらに初回利用の場合、利用の翌日から30日間は利息0円なので、初めて借り入れする人にとってはお得な消費者金融と言えます。

プロミスのスマホアプリでは、利用情報や契約内容の問い合わせなどがLINEで出来ます。

AIチャットがすぐに回答してくれるようになっていて、オペレータチャットからは詳しく回答が来るので、初めての利用でわからないことがあっても安心して質問できるのも魅力です。

プロミスのスマホアプリのもう一つの大きな特徴は、一部のローソンのスマホATMも利用できるということでしょう。

また、スマホアプリ限定で「アプリdeクーポン」と称した割引サービスなど、特典も満載です。

「アプリdeクーポン」は、国内外20万ヵ所の施設が最大80%OFFで利用できる「おとくらぶ」と言われる会員向け優待サービスに登録が必要です。

その「おとくらぶ」は株式会社リロクラブが運営しているので、クーポンを利用してもプロミスの名前は出こないので、とても安心して利用できます。

プロミスのスマホアプリは、金利やAIチャットなどから、借り入れ初心者にお勧めです。

TVCMでもお馴染みのレイクALSA。スピード重視で高評価

TVCMでもお馴染みのレイクALSAは、融資までのスピードが早いことで有名な消費者金融で、そのスマホアプリは「e-アルサ」という名称です。

Webからの申し込みであれば、審査は15秒、融資まで最短60分も可能であり、いざという時にも対応できるカードローンと言えます。

レイクALSAでは、初回利用の場合、借入金額5万円までは180日金利0円か、WEB限定ですが、60日間金利0円のどちらかを選べるようになっています。

初回利用時金利0円の特典を選択できる大手消費者金融は、レイクALSAのみです。

ちなみに単純計算で15万円以上を60日間借り入れする場合は、60日間金利0円を選択した方がお得になります。

レイクALSAは、返済日3日前からだけではなく、返済忘れた場合は返済日後であっても通知してくれるサービスや、増額など契約内容変更手続きが可能など、会員メニューも充実しています。

従ってレイクALSAは、いろんな利用スタイルに合わせられる、非常に柔軟な消費者金融と言えるでしょう。

そして、もちろんスマホアプリe-アルサでは、そんなレイクALSAの様々なメニューが利用出来るようになっています。

融資までの早さと柔軟な対応力により、e-アルサは、2020年にGoogle Playストアでどの消費者金融よりも高い星3.8の高評価を得ました。

レイクALSAは、こんな風にしてほしい、こういった利用がしたい、そんな借り入れにこだわりたい方向けと言えるでしょう。

大手消費者金融の中で後発ながら今後に期待!アコム

ユニークなキャッチフレーズで有名なアコムのスマホアプリは、「アコムナビ」という名称です。

アコムは、スマホアプリの分野では後れを取っており、以前はスマホATMの利用ができないほどでしたが、最近リニューアルされ、随分と使い勝手が良くなりました。

申し込みから借り入れまで、書類提出もスマホアプリ1つでできるだけでなく、ローン計算もついています。

ローン計算を利用することによって、毎月の返済額や支払う利息などがわかるので、事前に返済計画を立てられるのもポイントで、無駄な借り入れをしないで済むのは嬉しいですよね。

また、アコムでも初回利用は30日間利息0円ですが、契約した翌日からのカウントになるので、その点は注意が必要です。

借り入れ初心者が先ず申し込むと言われていることから、審査通過率が高いアコムですが、オーソドックスな消費者金融と言えるので、どんな方にでもお勧めできる魅力があります。

チャットで相談できるアイフル

アイフルもまたCMをよく見かける消費者金融大手です。

申込時は原則、自宅、勤務先への電話連絡はありません。スマホアプリから申し込み、カードレスを選択すると郵送物も無いので、家族や知人にバレる可能性はかなり低くなるでしょう。

アイフルのスマホアプリには、オペレータにチャットで相談できる機能が付いています。電話が苦手という人にとっても、かなりありがたい機能です。

また、アイフルのスマホアプリのアイコンはaiアプリと表示されており、消費者金融のアプリとはわからない仕様になっています。

生体認証サービス機能も付いており、プライバシーに十分配慮したスマホアプリです。

アイフルは、とにかく誰にも知られることなく利用したい方にお勧めです。

わかりやすいトップページが高評価!SMBCモビット

SMBCモビットのスマホアプリには呼称はありません。

トップページに、利用金額や次回返済日などが一目でわかるように表示してあり、スマホ操作が苦手という人でも使いやすいと評判です。

SMBCモビットでも、WEB完結申込で電話連絡がなく、またカードレスで郵送物もありません。

最近、LINEとも連携が可能になり、LINEから増額申し込みができるなど、さらに利用しやすくなってきています。

また、返済でTポイントサービスを利用すると、利息200円につき1ポイントが貯まるので、Tポイントカードをよく利用している人は、よりお得な消費者金融と言えます。

SMBCモビットのスマホアプリは、他の消費者金融のように初回利用時利息0円のサービスはありませんが、利用しやすさを重視している人に特にお勧めです。

銀行系アプリは借入には不向きだけれど

銀行系のスマホアプリは、銀行業務としての機能を重視しているため、融資には特化していません。

いずれの銀行のスマホアプリも、借り入れ申し込み手続きができる程度であり、スマホATMにも対応していないため、消費者金融系のスマホアプリよりも不便との声も多くあります。

しかし使い方次第では、消費者金融系スマホアプリに引けを取りません。

例えば銀行系カードローンでも振込みでの借り入れで、自分の口座に入金する限りは利便性を損なうことはないでしょう。

また、いくら消費者金融系スマホアプリのアイコンであるのが分かりづらいとは言っても、知っている人が見たら、一目瞭然で借りていることがバレてしまいます。

その点銀行のアイコンであれば、他人に見られても全く問題ありません。

もちろん消費者金融と比べ、低金利で借り入れができることも、銀行系カードローンの大きな特徴でしょう。

そんな銀行系スマホアプリの中でも、特にお勧めのカードローンは以下の3つです。

| 楽天銀行スーパーローン | 三菱UFJ銀行カードローンバンクイック | 三井住友銀行カードローン | |

| 上限金額 | 800万円 | 500万円 | 800万円 |

| 金利 | 1.9~14.5% | 1.8~14.6% | 4.0~14.5% |

| 来店不要 | 〇 | 〇 | 〇 |

| 電話連絡なし | × | × | × |

| カードレス | × | × | × |

それでは、それぞれを詳しく見ていきましょう。

期間限定で大幅金利ダウン!楽天銀行スーパーローン

メガバンクや地方銀行と一線を画すネット銀行の代表格、楽天銀行のスーパーローンの最大の特徴は、収入がない専業主婦の方でも借り入れが可能であるということでしょう。

但し、収入がない専業主婦の方の借入限度額は、50万円となっています。

また楽天銀行スーパーローンを申し込み後に、楽天会員へ入会した方には、入会翌月末の利用残高に応じて楽天ポイントが付与される特典があります。

楽天銀行カードローンの審査基準には、楽天会員のランクが反映される点も、大きな特徴です。

銀行系カードローンではまず見かけない様々な特典を通して、楽天銀行がグループ全体の新規顧客獲得に、とても積極姿勢であることが伺えます。

楽天銀行スーパーローンでの借り入れ方法は、ATMからスーパーローンカードで借り入れするか、指定口座への振込みの2つがあります。

ATMからの借り入れの場合、提携ATM以外では手数料が発生します。

一方、指定口座への振込みによる借り入れの場合、手数料は無料であるものの、楽天銀行以外への振込みは、時間帯によって翌日扱いとなることがあるので、注意が必要です。

従って、楽天銀行の口座も併せて開設し、借り入れをする際にはその口座に振込みする方法が最も使い勝手が良いでしょう。

ネットでよく買い物をする方や、楽天カードを愛用している方にとっては、この上なく便利なカードローンといえます。

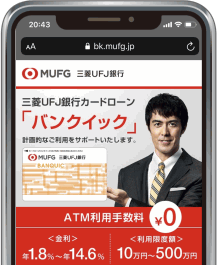

これぞメガバンクのカードローン!三菱UFJ銀行カードローン「バンクイック」

三菱UFJ銀行カードローン「バンクイック」は、オーソドックスな銀行系カードローンの1つと言えます。

バンクイックの特徴として、保証会社がアコム㈱であるため、銀行系カードローンの中で比較的審査が甘いことが挙げられます。

バンクイックでは、ATMから借り入れる方法か、三菱UFJ銀行口座への振込む方法の2つがあります。

三菱UFJ銀行口座へ振込む場合は、WEBもしくは電話で手続きが可能です。

なお、他行口座への振込みによる借り入れには対応していませんので、バンクイックの審査が通った後、三菱UFJ銀行の口座を開設するようにしましょう。

また、銀行系カードローンでは、毎月一定の日にATMから返済する方法が一般的ですが、バンクイックでは、前回の返済日から35日後が次の返済日とする方法も選択できるようになっています。

毎月一定の日を返済日とする場合、ついうっかり忘れてしまい、延滞してしまうリスクがあります。

しかし、35日毎の返済に設定した上で毎月一定の日に返済するようにしている限り、5日間の猶予があるため、リスクが軽減されます。

三菱UFJ銀行のスマホアプリは、インターネットバンキングのアプリ版という位置づけなので、バンクイックは申し込みまでしかできません。

普通預金口座前提であれば、バンクイックは低利で借り入れできる便利なカードローンと言えるでしょう。

メガバンクながら無人契約機を設置している三井住友銀行カードローン

三井住友銀行のカードローンは、同行普通預金口座をお持ちかどうかで、大きく利便性が異なります。

普通預金をお持ちの場合、預金のキャッシュカードにカードローンの機能も付加出来るようになっていて、通常の預金引き出しと同じ感覚での借り入れが可能です。

さらに、自動融資機能を付加できるため、引き落としで普通預金の残高が不足しても安心なので、非常に使い勝手が良いのが特徴です。

一方、普通預金口座をお持ちでない場合は、ローンの審査が通った後に発行される専用カードで借り入れをします。

専用カードは、郵送受取の他、通称ACMと言われる三井住友銀行のローン契約機、もしくはプロミスの無人契約機で受け取れるようになっています。

また普通預金の有無に関わらず、WEBサービスでは振込みでの借り入れが可能ですが、振込先口座の登録は、電話もしくはACMでしか受付してもらえないので注意しましょう。

そんな三井住友銀行カードローンのスマホアプリは、WEBサービスメニューが利用できるようになっており、契約内容や返済内容の確認はできますが、新規借り入れ申し込みや諸手続きはできません。

三井住友銀行カードローンの利用を検討している方は、同行をメイン銀行にされることをお勧めします。

Pay系ローンが急拡大!まだあるスマホアプリでの借り入れ手段

近年、キャッシュレスの影響でPayの利用者が急増していますが、それに合わせてPayで借り入れができるようになっています。

Pay系のローンは、借り入れを現金ではなく、Pay残高に振り替えるタイプが主流です。

Payを取り巻く環境はまだまだ発展途上なだけに、今後は新たな借り入れ手段として大きな期待が持てそうです。

ただし、Pay系のローンは、キャッシュレスでの借り入れがメインであるため、これまでの借り入れよりもお金を借りた感覚を覚えづらいという傾向にあります。

気がつくと多重債務に陥っている可能性も考えられるので、利用には十分注意しましょう。

そんなPay系を中心としたお勧めのスマホアプリは以下の4つです。

| PayPay | LINE Pay | au PAY | J.score | |

| 上限金額 | 1,000万円 | 300万円 | 50万円 | 1,000万円 |

| 金利 | 1.59~18.0% | 3.0~18.0% | 2.9~18.0% | 0.8~15.0% |

| カードレス | △ | 〇 | 〇 | 〇 |

キャッシュレスのパイオニアPayPayでの借り入れの実態は銀行系カードローン

PayPayでは、2020年5月よりお金が借りられるようになっていますが、PayPay独自の融資ではなく、PayPayを通してジャパンネット銀行のネットキャッシングを利用する仕組みです。

PayPayから借り入れするのですが、PayPayに直接入金はできず、予め開設しておいたジャパンネット銀行の口座に入金されます。

借り入れの操作自体はスマホアプリでできるものの、最終的に現金を手にするためにはキャッシュカードが必要であるため、上記の表では△印としました、

ジャパンネット銀行のネットキャッシングの借り入れ上限金額は1,000万円と高額であるも、最高金利は18%と消費者金融並みに高いです。

そんなネットキャッシングは、PayPayユーザー特典として100日間利息0円で利用できるようになっています。

当初の30日間は既定の利息0円期間であり、その後の70日間は、通常の返済時に利息を含めて支払うものの、後日キャッシュバックされる仕組みです。

日頃からPayPayを利用しているにとっては、新たなスマホアプリをインストールする必要もなく借り入れができるので、とても便利に感じるでしょう。

LINE Payでもお金が借りられる!

LINE Poket Moneyと呼ばれる、個人向け無担保ローンサービスのことです。

利用者数が非常に多いLINEアプリを使って申し込みが出来るようになっており、借り入れはLINE Payへチャージされます。

チャージされたLINE Payは登録口座への振替やセブン銀行から出金できるようになっており、利便性はカードローンと何ら変わりません。

しかし、借り入れの上限は300万円ですが、一度に借り入れができる金額はLINE Pay上限額100万円までとなっています。

また、出金の上限は、登録口座からは10,000円、セブン銀行からは10万円までとなっているため、少額の借り入れにお勧めです。

一方、LINE Poket Moneyは、審査の流れが独特です。

金融機関でも重要視する年収などを中心とした15の質問とLINEアプリの利用状況などを加味したLINEスコアというAIの信用スコアを算出します。

このLINEスコアによって、借り入れ上限額や金利などが決定されます。

従って、LINEスコアを引き上げることで、金融機関では審査に通らなかった方も借り入れができる可能性があります。

大手携帯会社も追随!au PAYスマートローン

au PAYスマートローンは、auID利用者向けのローンです。

auIDは、他の携帯キャリアでも作成できるので、au PAYスマートローンは誰でも利用できるようになっています。

au PAYスマートローンは、スマホATMで借り入れができる他、登録口座への振り込みや、au PAYへのチャージも可能です。

au PAYスマートローン自体はカードレスですが、チャージしたauPAYを使う場合、auPAYプリペイドカードが発行されていなければなりません。

借り入れ金額は50万円までと、他と比べ少額なので、ちょっと現金が足りない時など緊急事態の備えとしての利用がお勧めです。

新たな基準で審査!J.Score

J.Scoreとは、みずほ銀行とソフトバンクが共同で運営している個人向けローンです。

従来とは全く異なった審査基準で、ライフスタイルや好みなどから算出されたAIスコアを元に融資を行っています。

生活習慣なども対象となるため、改善をしていくことでスコアアップが実現され、より良い融資条件で借りられるようになっています。

みずほ銀行やソフトバンク、ワイモバイル等との情報連携により金利が引き下げられる点も魅力の1つと言えます。

現段階では、スマホATMには対応しておらず、振込みでのみ借り入れ可能なのですが、以下の時間帯であれば当日中に入金されます。

- 平日:8時から22時55分

- 土曜:8時から21時40分

- 日曜:8時から16時40分

※0時から8時までの振り込みは9時に処理されます

振込み対応時間帯は幅広いのですが、受取銀行によっては翌日扱いとなるので、モアタイムシステムの導入の時間帯は確認しておくことをお勧めします。

最高金額は1,000万円、最低金利は0.8%での借り入れも可能ですので、大口で資金が必要な場合にお勧めです。

まとめ!スマホのアプリでお金を借りるなら

スマホアプリを使ったアプリの借り入れについて解説してきました。

スマホアプリでの借り入れは大変便利ですが、利用にあたっては注意しなければならないこともあります。

つい錯覚しがちなことですが、便利になったからといって、借り入れの審査基準が甘くなっているわけではありません。

特に総借入額は年収の3分の1を超えてはならないという、いわゆる総量規制はアプリの借り入れにも当然適用されることになります。

銀行系のカードローンは、総量規制の対象外ではあるものの、年収の3分の1を超えた融資はまず通りません。

アプリで借り入れは便利になった分だけ、多重債務に陥る可能性も高くなります。

借り入れ前には返済計画を立てて、無理ない借り入れをするようにしましょう。

アプリはスマホが機能しなくなった瞬間に、使い物になりません。

万が一の事態となった場合のことは、想定しておくようにしましょう。

出来ることならコールセンターの番号などを、どこかに記しておくことをお勧めします。

お金を借りるアプリをしっかりと使いこなして、賢い借り入れをしていきましょう。