「お金を借りたいけどローンの審査に自信がない」「絶対に通るカードローンはどこかにないのだろうか」このような悩みはありませんか?

特に初めて借り入れを行う時は「お金を借りたいのだけど周囲に相談もしづらい」「カードローンの詳細がわからずネットで調べる」など常に不安はつきまといます。

この記事では初めて借り入れを行う方向けに難しい言葉は極力使わないようにして、ご理解いただきやすい内容にしていきたいと思います。

そして先に結論から申し上げますと仮にネット上のどこかに審査に通りやすいカードローンがあると書いてあったとしても、残念ながら絶対に審査に通るカードローンというものはありません。しかし審査に通りやすくするための方法や、カードローンの選び方ならあります。

あちこちへ申し込みを行っても審査に通るという事はありません。ここではあなたが借り入れが出来る確率を高めるため、審査に通りやすくするための方法やおすすめのカードローンを紹介していきます。

審査に通りやすいカードローンの特徴や傾向

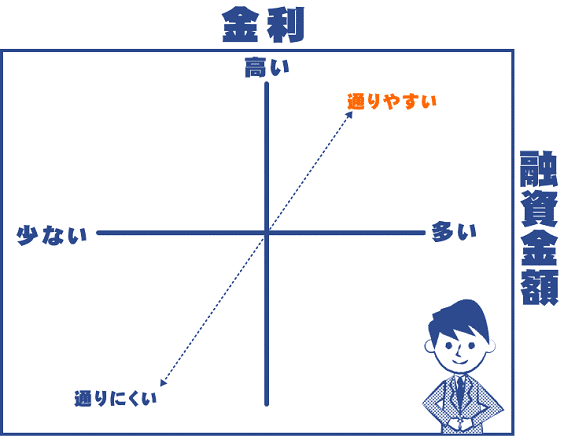

カードローンは「希望融資金額が大きい」「低金利」「完済までの期間が長い」という条件になれば審査が厳しくなる傾向にあります。

審査が緩めだと言えるのは、カードローンです。理由としては各種様々なローンの中でカードローンの利用者が全体の8割を占めてることが挙げられます。その殆どが10万円~50万円前後の利用者になってます。金利は高いかもしれませんが、金利が高いということは審査が通りやすいということですから、審査は緩めだと言えます。

しかし審査が緩くても審査に通らない方はいますので、まず審査が通らないという方を審査基準と共にみていきましょう。

借入希望額は少なめに設定して申し込むことが大切

限度額が高ければ高いほど審査は厳しくなりますし、必要書類も多くなります。希望融資額は今必要な資金の最低限の金額を申し込みするようにしましょう。

もし、更に大きな枠で契約できる場合は先方から「10万円の希望額でしたが、30万円まで契約できそうですがどうされますか?」と打診が来ますので、こちらから最初に要望する金額は少なめにしておくのがポイントです。

カードローンは一定の審査基準がありますが、最も審査が甘いといえるのは金利が高いところへ申込を行い、融資希望額が10万円以下にするという事を理解しておきましょう。

審査に通りやすいカードローンの特徴として下記のような傾向があります。

これらの条件を満たすカードローンを選ぶことが重要です。更に審査に通すためのポイントとして希望融資額を低めに設定しておきましょう。

審査に通りやすいカードローンの特徴

- 上限金利が18.0%である(消費者金融)

- 上限金利が15.0%前後である(銀行カードローン)

- 本人確認書類のみで契約を行うことができる

- 年齢制限が返済能力のある層のみの受付(20歳以上69歳以下)

- 申し込み当日から翌日中に早ければ融資を受けることができる

- 大手消費者金融が保証会社になっている(銀行カードローン)

貸付条件が良いカードローンほど審査は厳しい

実際に貸付条件の良いカードローンの申し込み基準を見ていきましょう。

申し込み年齢幅が狭く最小枠が10万円ではなく100万円というカードローンがありますが、100万円の貸付を受けるには最低でも年収が300万円の状態で他社借入が0件でないと満たすことができない条件ですので、この条件のカードローンは審査が厳しいカードローンになります。

アイフルの通常のフリーキャッシングではなくファーストプレミアムカードローンなどは銀行カードローンで適用されてる平均的な金利の14.5%を遥かに下回る低金利ですので、このカードローンも審査が厳しいカードローンになります。

ファーストプレミアムカードローンの貸付条件は非常に厳しいものとなりますがファーストプレミアムカードローンへ申し込みをすると同時にアイフルの審査も行ってもらえます。

ファーストプレミアムカードローンの方はご融資できかねますが、通常のフリーキャッシングのアイフルでしたら30万円までご契約出来ます。

このような案内も受けることができるため、ダメ元で先にファーストプレミアムカードローンへ申込を行うのも一つの方法です。

その代わり審査時間が非常に長くなってしまうため即日融資を受けることが難しくなります。

| 業者/サービス名 | 金利 | 貸付条件 |

|---|---|---|

| オリックス・クレジット株式会社 オリックスVIPローンカード | 1.7%~17.8% | 最低30万円の限度額が必要 場合によっては保証会社をつけないとならない |

| アイフル株式会社 ファーストプレミアムカードローン | 3.0%~9.5% | 最低100万円の限度額が必要 23歳~59歳まで受付可 |

| 三井住友カード ゴールドローン | 3.5%~15.0% | 20歳以上64歳まで(学生不可) 毎年0.3%金利の引き下げ(最大1.2%) |

30万円程度の融資であればカードローン審査はあまり気にする必要はない

金利が高いところしか審査が通らないという方でも金利についてナーバスになる必要はありません。

カードローンの場合は10万円~30万円の融資である為、実際は想像しているよりも大きな金額差になりません。

例えば最も審査が通りやすい消費者金融の金利18.0%と審査が厳しい銀行カードローンの金利14.5%の利息を比較してみましょう。

10万円の融資受けたとき、1ヶ月に発生する金利18.0%の消費者金融の利息は約1,500円ですが、金利14.5%の銀行カードローンの利息は約1,250円なので利息の差額は数百円程度です。

もちろん借入金額が大きくなればなるほど差額が大きくなりますが最も重要なことはカードローンの審査に通ってお金を借りることです。

金利にこだわりたいという方のお気持ちも理解できますが、10万円~30万円程度の融資の場合は必要以上に金利にこだわらなくても金利の違いによる返済額の差も少ない為、許容範囲で収まると思います。

大手消費者金融カードローンの審査通過率を確認

大手消費者金融の中でもプロミス、アコム、アイフルの3社は月間の申し込み数と審査通過率を公開しています。

下記表を見てみると審査通過率の平均が高いのがアコムですが、全体的に見ると半数の方が審査落ちしているのが分かります。

これが消費者金融カードローンの審査通過率ですので銀行カードローンになるとこれよりも厳しい審査通過率となるのは容易に想像できます。

また、中小の消費者金融なら審査通過率がかなり高いように感じますが大手消費者金融や銀行カードローンで既に借りることができない人が申し込みを行うため中小消費者金融の審査通過率は更に低い数字になると考えられます。

大手消費者金融3社の審査通過率データには申込件数には申込条件をクリアしていない人やその他の属性の人の申込も含まれている為、審査通過率の数字が低めになっていると考えられます。

基本的にカードローンの申し込み条件を満たしていて借り過ぎや金融事故を起こしていない方は、カードローンの審査を不安に思う必要はありません。

しかし審査が絶対に通らないという方も中にはいらっしゃいますので、まず審査が通らないという方の属性みていきましょう。

一般的にカードローンの審査に落ちやすい人の属性を下記に挙げていますので自分が当てはまるかどうか確認しながらチェックしてみてください。

- 専業主婦の人

- 無職の人

- 他社の借入が多い人

- 短期間へ何社も申込をしている人

- 金融事故歴のある人

- 滞納中の人

- すでにそのカードローンへ契約のある人

- 同じ人の重複申し込み

- イタズラや虚偽による申し込み

| 月データ | プロミス | アコム | アイフル |

|---|---|---|---|

| 2020年4月 | 41,283件 41.1% | 33,167件 42.7% | 33,066件 38.7% |

| 2020年5月 | 31,474件 40.8% | 25,777件 43.6% | 19,155件 40.1% |

| 2020年6月 | 25,198件 40.3% | 25,857件 40.0% | 18,591件 41.1% |

| 2020年7月 | 29,117件 38.6% | 26,947件 37.0% | 25,752件 40.0% |

| 2020年8月 | 37,361件 39.5% | 33,228件 38.8% | 31,095件 41.1% |

| 2020年9月 | 44,520件 38.4% | 41,755件 39.9% | 37,487件 41.0% |

| 2020年10月 | 45,018件 38.7% | 42,171件 43.1% | 41,518件 41.5% |

| 2020年11月 | 48,074件 37.8% | 42,724件 44.5% | 41,627件 41.7% |

| 2020年12月 | 38,889件 35.7% | 35,955件 42.3% | 36,994件 39.2% |

| 2021年1月 | 48,022件 33.9% | 40,558件 39.6% | 38,827件 39.0% |

| 2021年2月 | 52,892件 35.8% | 39,029件 41.2% | 32,775件 40.7% |

| 平均 | 40,168件 38.0% | 39,448件 41.5% | 32,149件 40.4% |

※アコム:企業情報サイト マンスリーレポート

※アイフル:IRアイフルコーポレーション 月次データ

カードローンの審査基準をチェック

カードローンの審査でチェックするを審査基準の項目は以下です。

- 年収の高さ

- 勤め先の会社

- 会社の在籍している期間

- 他社のローンの借入総額

- カードローンやキャッシングの借入総額

- ローン全体の返済状況

- 過去の金融事故歴

審査のいわゆる「肝」となるのはこれらの項目です。業者側の目線としてはお金を貸せるか貸せないかではありません。

この人はいくらまでなら貸せるのか?という事を調べます。カードローン業者側は貸付を積極的に行いたいからです。

ですが、各社の基準の返済能力と信用能力が足りていない方は審査に落とします。

では、これらのチェックポイントを1つずつ説明していきます。

カードローン契約時の限度額に影響のある項目

年収の高さ

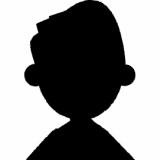

年収の高さは、貸付限度額に影響します。

理由は消費者金融では年収の三分の一までしか融資を受けることができない「総量規制」というものがあるからです。

銀行カードローンは総量規制の対象になりませんが、過剰貸付を防止するために自主規制として年収の三分の一から二分の一までしか融資を受けることができません。

しかし、パートやアルバイトの人でも年収の三分の一までなら融資を受けることが出来るので年収100万円なら30万円前後、60万円なら20万円までの融資を受けることが出来ます。

審査に対してはもちろん高いに越したことはありませんが、さほどこの金額というのは重要視されません。

勤め先の会社

勤め先の会社の規模が大きければ大きいほど、収入も安定し離職率も低いため高い属性として判断されます。

公務員の方や大手企業に勤めている方、医師や弁護士などの士業の方などが高い属性として判断されます。

逆に自営業の方は年収が高くても安定性を問われると評価は低く、思ってたよりも限度額を低くされがちです。

現在の勤め先の在籍年数

現在勤めている会社へどれだけの期間在籍しているのかをチェックします。どれだけ年収が高く大企業に勤めたとしても仕事を始めてまだ1ヶ月目であるという理由では評価は低くなります。

カードローンの審査に通る場合は、銀行カードローンの場合だと最低6ヶ月以上仕事をしていること、大手消費者金融の場合は数日以上仕事をしていれば問題はありませんが、限度額は最小の10万円で希望することが審査に通すポイントです。

カードローンの審査通過に影響する項目

上記は貸付条件について影響のある項目ですが、これ以降は審査に通るのか通らないのかという部分に影響のある項目を見ていきます。

仕事をしているのに審査に通らない方は、このような理由が原因で審査に落ちていることもあるので注意しましょう。

他社のローンの借入総額

他社のローンにどれだけ借入を受けているのかという項目になります。毎月いくらの返済があるのか?という事を確認する項目です。スマートフォンの分割払いなどもこの項目に含まれます。

例えば月収で30万円の人がローンの支払いで月に20万円すでに支払いがあったとします。

返済に充てるお金は残りの10万円ではありますが、通信費用、家賃や食費、光熱費、扶養家族等次第では返済能力がない状態であると判断されかねません。

こういった場合は各ローンを終えるまで待つか、月々の返済額を減らすなどの対応が必要です。

カードローンやキャッシングの借入総額

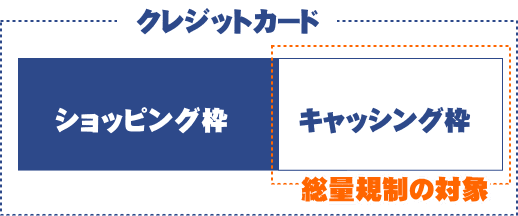

こちらは総量規制に該当する金額はどれだけの貸付を受けているのかを確認する項目です。総量規制に該当するものは貸金業者からの貸付です。

この貸金業者というのは、消費者金融やクレジットカード会社が該当し、これらの業者から融資を受けている金額の事を言います。ただしクレジットカードの「ショッピング枠」の方は該当せず「キャッシング枠」のみが該当します。

消費者金融から融資を受けている金額とキャッシング枠の利用分が総量規制の範囲となり、その他の住宅ローンやマイカーローンなどは総量規制の対象外です。

また、同じカードローンではありますが、銀行カードローンは貸金業者に該当しないため総量規制の対象とはなりません。※2018年1月に自主規制として導入された

ローン全体の返済状況

こちらはローンの返済状況です。過去に何度も滞納したことや現時点で滞納中のローンがある場合は審査に通りにくくなります。

返済期限日をすぎて返済を行うと信用情報に傷が付きます。1回、2回程度であれば問題はありませんが、5回、6回となると非常に状況が悪くなります。

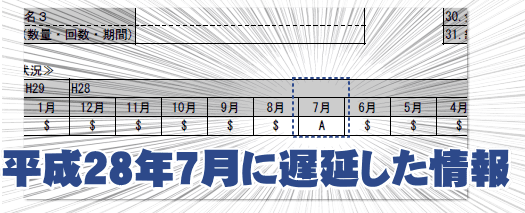

また、これは過去ローンを組んだ全ての履歴ではなく過去2年間分の返済状況です。2年以上前の遅延履歴は削除されるため、永遠に記録が残るというわけではないのでご安心ください。

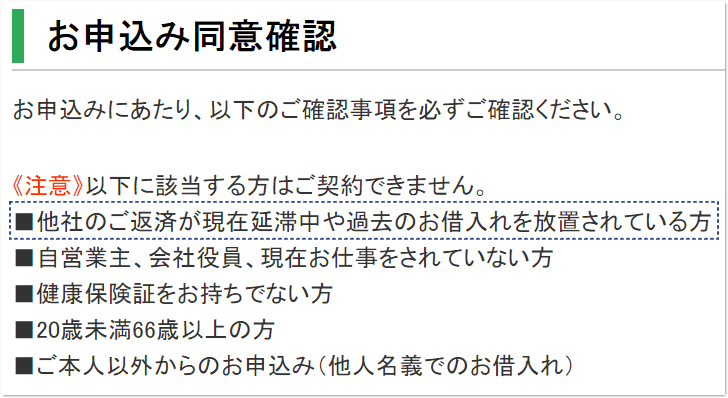

それよりも問題なのは滞納中のローンがあることです。現時点で遅延中または過去に放置したローンがある場合は、5年以上支払いを行わなかった場合は時効となりますが、時効の援用を行わない限りいつまでの滞納中扱いとなります。

滞納中扱いの場合は、カードローンどころか審査が甘いと言われている中小の消費者金融でさえも審査に通ることはありません。

現に中小の消費者金融でも申し込み時にこのような同意事項をもめている業者もいるほどです。

過去に放置したローンがある人は早急にこの問題を解消する必要があります。(過去の金融事故歴)

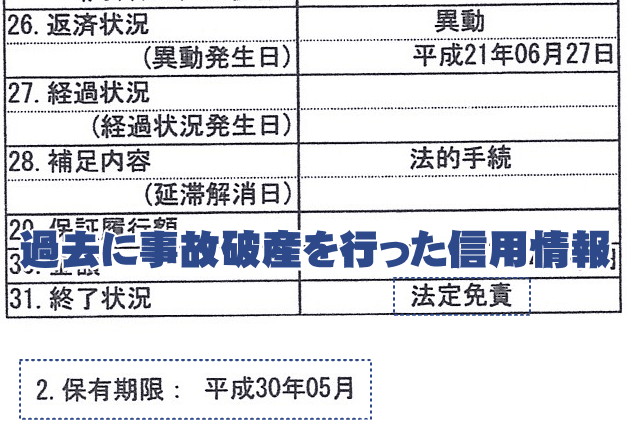

金融事故で最も多いのが債務整理を行った履歴です。債務整理を行った人は信用情報に「異動」と記載された情報が掲載されているため、借入することはできません。

しかし、二度とカードローンを利用できないという事はなく、この情報には保有期限というものがあり、5年間経過すれば自動的に抹消されるものです。

目安としては自己破産等を行ってから3年で中小消費者金融とクレジットカードの契約、4年で大手消費者金融と契約でき、5年以上が銀行カードローンと契約を行えるタイミングという認識をしておくと良いでしょう。

ただし過去に債務整理を行った業者に対しては融資も保証契約も出来ないため、別の業者へ融資の相談をする必要があります。

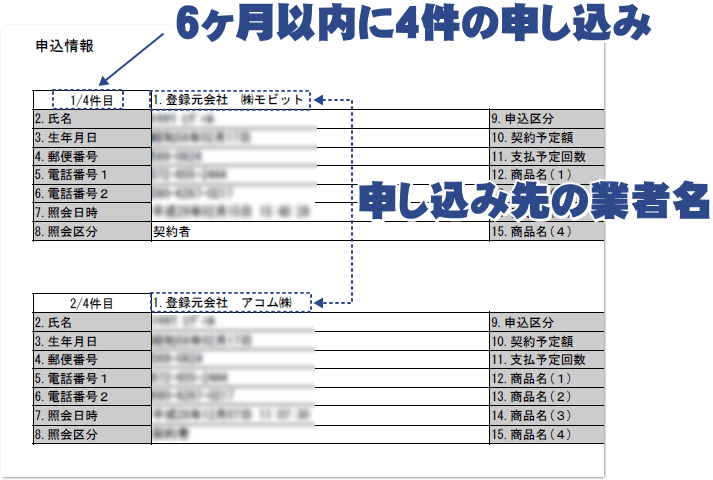

また、その他の金融事故で勿体無いのが、申込を複数社同時期に申込を行うというもの。いわゆる申し込みブラックです。

ローン業者へ申込を行うと6ヶ月間その情報が残ります。住宅ローンの場合は複数社に申込を行い最も良い条件で契約する人が多いため、考慮されませんがカードローンの場合は6ヶ月以内に3社以上の申込を行うことはマイナスとなります。

あちこちへ申込を行った場合、申込を受け付けた業者は全て信用情報へ報告されるので、これは避けなければなりません。

特にカードローンでは1社の初回契約が50万円以内の限度額となることが多いため、複数社へお金を借りて債務整理を行うという方も過去に多くいらっしゃったそうです。こういう過去の事例からあちこちへ申込を行う方は、通常ではない資金需要者であるという判定となり、6ヶ月以内に3社以上申し込み情報があると通りにくくなる傾向があります。

カードローンの審査に落ちる理由に心当たりがないのになぜか落とされてしまうという方は、このようなことが原因で考えられるため、6ヶ月後に全ての申し込み情報が消えたあとに再度申し込みを行ってみると良いでしょう。

カードローンで審査落ちする人の特徴

審査基準について説明しましたが、これらの項目を踏まえた上で、審査に落ちる方の特徴を見ていきましょう。

審査落ちする方の特徴

- すでに年収の三分の一以上の融資を貸金業者から受けている

- 仕事をしていない

- 仕事をはじめてまだ給料を貰ったことがない(1ヶ月未満)

- 毎月の給料の60%以上、ローンの支払いがある

- 24ヶ月以内に5回以上返済期限日をすぎて返済した

- 過去に支払いせず放置したローンがある

- 5年以内に債務整理を行っている

- 6ヶ月以内にローン業者へ4社以上申込をしている

こういった状態の方がカードローンの審査に落ちやすい傾向があります。

問題なのは年収などの返済能力ではなく、すでに借りすぎている状態であることや過去のローン履歴などの信用情報の方に問題があることが多いです。

カードローン審査を通りやすい方の特徴

では逆に通りやすいのはどういった方なのか見ていきましょう。

審査に通りやすい方の特徴

- ローンを組んだことがあるがすでに完済し、借入がない

- 現在の会社で6ヶ月以上仕事をしている

- カードローンは2社以内で年収の五分の一程度

- 過去24ヶ月以内に滞納や遅延をしたことはない

- 6ヶ月以内にローンの申込を行っていない

このように、一言で言うと普通に仕事をしている方は審査に通りますので過度に審査を恐れるという事は必要ありません。

ただし、借入金額は年収や勤続年数に影響するため、高い限度額は望めない可能性もあります。

これらを満たしていても確実に審査が通るという事はありません。返済能力の不足や申込み基準に該当していない事で審査落ちとなる事もありますので、審査に通りやすいカードローンの選び方も重要です。

カードローンには審査に通りやすい時期がある

カードローンには実は審査に通過しやすい時期があります。下記の表は2019年1月〜2019年12月までの大手消費者金融のプロミス、アコム、アイフル、3社の月別申し込み者数を一覧にしてます。

2020年はコロナ禍の中で緊急事態宣言という特殊な状況で外出自粛などもあり、参考にしづらいため、2019年の資料をご覧いただければと思います。

黄色でマーカーしている月が各社の一番申し込みが少なかった時期になります。

| 2019 | プロミス | アコム | アイフル | ||

| 1月 | 46,031 | 1月 | 46,812 | 1月 | 32,152 |

| 2月 | 46,223 | 2月 | 47,925 | 2月 | 33,523 |

| 3月 | 57,803 | 3月 | 56,769 | 3月 | 43,911 |

| 4月 | 46,220 | 4月 | 50,820 | 4月 | 38,152 |

| 5月 | 54,967 | 5月 | 59,953 | 5月 | 44,008 |

| 6月 | 44,097 | 6月 | 45,670 | 6月 | 35,224 |

| 7月 | 43,330 | 7月 | 44,975 | 7月 | 36,847 |

| 8月 | 45273 | 8月 | 47,408 | 8月 | 41,098 |

| 9月 | 51,351 | 9月 | 53,237 | 9月 | 46,658 |

| 10月 | 47,484 | 10月 | 51,936 | 10月 | 41,232 |

| 11月 | 49,429 | 11月 | 50573 | 11月 | 39,023 |

| 12月 | 41,995 | 12月 | 42332 | 12月 | 30,755 |

見事に3社共通して12月が申し込み件数が少なくなっているのがお分かりいただけたと思います、これは2019年だけでなく2018年も同様の結果でした。

申し込み件数が少ない=消費者金融も売上が少ない

売上確保の為に、繁忙期であれば微妙なグレーゾーンの申し込み者であっても、閑散期は審査に通りやすい傾向があると思われます。

12月〜2月、6月〜8月は申し込み者が少なく狙い目だと思います。

カードローン会社が異なっても保証会社が同じなら審査は同じ

最後にここも注意していただきたい点ですが、様々なカードローン会社がありますが、申し込みの際は保証会社も確認しましょう。

カードローンの審査は、カードローンを扱う会社ではなく、カードローン会社が委託する保証会社が行います。

例えば三菱UFJ銀行が取り扱うカードローンの「バンクイック」はアコムが保証会社ですから、アコムが審査を行います。仮にバンクイックに申し込んでダメだったからと次にアコムへ申し込みを行えば、またアコムの審査が待ち受けてます、ですから同じ結果が待ってるのです。

カードローン会社が保証業務を委託する場合は、その旨を申し込み者に必ず説明し同意を得なければならない決まりがあります。商品概要などホームページにもきちんと記載してますので目を通してチェックするようにしましょう。

アコムは三菱UFJ銀行だけでなく10社以上の保証会社を扱っていますし、複数の会社の保証会社を請け負っている業者は他にもあります。

ですから一度審査に落ちてしまった場合は、別の保証会社が対応するカードローンへ申し込みを行いましょう。

審査に通りやすいカードローンのまとめ

最後に重要な事をまとめておきます。

- 絶対に通るカードローンは存在しない

- 他社借入が年収の三分の一以上の人は審査に通らない

- 返済を放置したローンがある人は審査に通らない(解消後は通る)

- 審査に通りやすい上限金利が18.0%のカードローンを選ぶ

- 審査通過率の高いカードローンを選ぶ

- 貸付条件の良いカードローンほど審査に通りにくい

- カードローン会社が違っても保証会社が同じであれば審査も同じ

- 申し込みは限度額10万円の最小の枠で申込を行うこと

以上となります。10万円の最小枠で大手消費者金融の審査落ちとなる場合は、借りすぎや信用情報に非常に問題があることが多いので一度自身の信用情報を開示し確認されてみることをおすすめします。