私は2013年に銀行カードローンへ借換えを行いました。その額200万円。でも金利は10.0%と大きく下がり、毎月の返済は2万円。随分と楽になってくれて嬉しいと言うのが最初の感想でした。

私は以前、消費者金融へ毎月26,000円ほど返済を続けていたところ、恥ずかしながらとある事の示談として100万円ほど慰謝料を支払うことになりました。

さて、100万円どうやって段取りをしようかという事で会社へ相談したところ、100万どころか10万円も貸さないという返答でした。

お金が必要で銀行カードローンへ借り換え

次に検討したのがカードローン。たまたま見つけた三井住友銀行カードローンへ100万円の融資申込を行いました。

当時としては、3社以上申込を行ったら「申込ブラック」というローン審査に落ちやすい状況になる事を私は知らず、とりあえず某メガバンクのカードローンと楽天銀行スーパーローンともう一つどこか忘れたのですが3銀行同時に申込を行ってしまいました。

結果的に某メガバンクの審査に通ったので万々歳といったところだったのですが、その際にこのような提案が出されました。

もう2社の100万円も借換えで200万円の枠にしませんか?融資可能です。

この打診を受け限度額を200万円で契約を行いました。

消費者金融2社の100万円をそのまま借換えを行いました。金利は18.0%から10.0%へ。月々の返済額は100万円ほど残債が増えたのにも関わらず26,000円から25,000円に。

借金は増えたはずなのに、月々の返済額は減ったというのがなんとも不思議な気分ではありましたがこれも低金利化したから返済総額が減り、このようになったのだなと勝手な解釈をしていました。これに気付くのが1年後です。

月々の返済額は楽になったけど借り換えの落とし穴に気付く

カードローンを利用している方は、最初の頃に誰もが思うことなのですが、返済した額がほとんど元金として充当されているように感じます。

私の場合は返済のみを口座振替で行っていたので残債は見ないようにしていました。

1年すると、返済した金額が30万円。利息分は5万円くらいで20万円は元金減ってるんだろうなっていう考えでした。

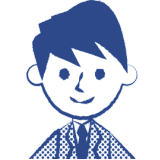

実際のシミュレーションがこちらです。

| 回数 | 返済額 | 利息 | 残債 |

|---|---|---|---|

| 1ヶ月目 | 25,000円 | 16,667円 | 1,991,667円 |

| 2ヶ月目 | 25,000円 | 16,597円 | 1,983,264円 |

| 3ヶ月目 | 25,000円 | 16,527円 | 1,974,791円 |

| 4ヶ月目 | 25,000円 | 16,457円 | 1,966,248円 |

| 5ヶ月目 | 25,000円 | 16,385円 | 1,957,633円 |

| 6ヶ月目 | 25,000円 | 16,314円 | 1,948,947円 |

| 7ヶ月目 | 25,000円 | 16,241円 | 1,940,188円 |

| 8ヶ月目 | 25,000円 | 16,168円 | 1,931,356円 |

| 9ヶ月目 | 25,000円 | 16,095円 | 1,922,451円 |

| 10ヶ月目 | 25,000円 | 16,020円 | 1,913,471円 |

| 11ヶ月目 | 25,000円 | 15,946円 | 1,904,417円 |

| 12ヶ月目 | 25,000円 | 15,870円 | 1,895,287円 |

これを見ると利息がたとえ10.0%の金利であっても高いのが目に見えてわかりますよね。

1年目を終えて残債を見ると、返済した金額は30万円に対し、元金は約10万円しか減っていなかったのです。

何度も言いますが、返済した金額の大半が元金に充当されているイメージがありますが、現実はそうではなく、約66%の金額が利息として取られていたわけです。

カードローンを利用した経験のある方ならこの10.0%という金利が如何に低いのかわかるかと思います。

これが1つ目の落とし穴とも言える部分です。

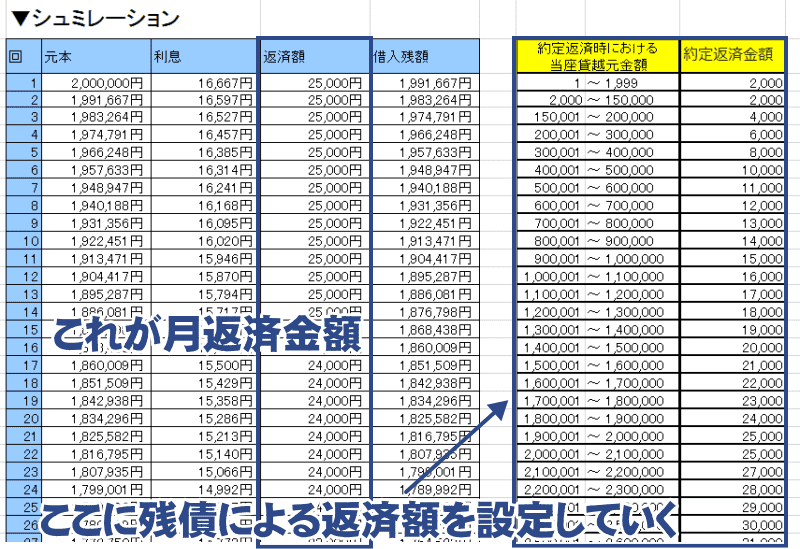

残債によって月々の返済額が減額していく仕組みに注意

多くの銀行カードローンはこの仕組みをとっているのですが残債によって、返済額が減額されていきます。

クレジットカードのリボ払いと同じようなもので、例えば20万円の残債で月10,000円の返済とします。

残債が20万円未満になった瞬間に月々の返済額が8,000円になったりするようなイメージです。

私の場合は、月の返済が毎月25,000円だったのですが、残債が190万円を切った翌月から24,000円に減りました。

これは残債が減ったんだなというのは分かるのですが、目先の生活が楽になることしか考えておらずこれが後からどれだけ後悔することになるのかという事を知ろうとも知りませんでした。

よりわかりやすくする為に、エクセルでシミュレーションを作ってみました。このような感じです。

このExcelで失敗したところが、残債によって返済額が減っていく仕組みにはしているものの例えば30万円を切ると8,000円から7,000円に減るはずなのですが、利息分も含めた金額になるので返済額に1ヶ月から2ヶ月程度のズレが生じてしまうところ。

ただ、こちらの表に関しては実際よりも多めの返済をする事を意味するので返済総額が少なく早く完済出来る表になってることから、実際のシミュレーションとはズレがあるものの実際のシミュレーションよりも少なく表示されています。これを某銀行カードローンの返済金額と合わせて設定をしてみました。

では、このシミュレーションの最後の方を見ていきましょう。

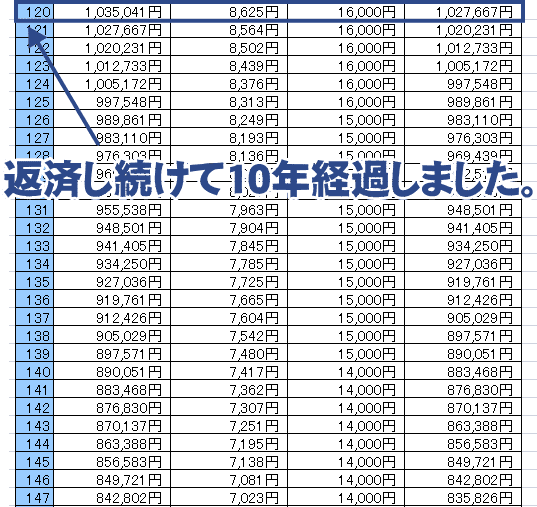

10年後

返済して10年。120回返済するとこうなります。予想以上に減っていないと感じる人も少なくないはず。返済額に対して月々の返済が減額されても利息の割合が半分以上という比率は変わらずの結果に。

こうしてシミュレーションを見てくるとなんとも言えない気持ちにもなってきますが、返済をしている当の本人はこれを薄々気付いていながらも少しでも生活費や娯楽費に回したいので中々、多めに返済するということができないのが現状です。

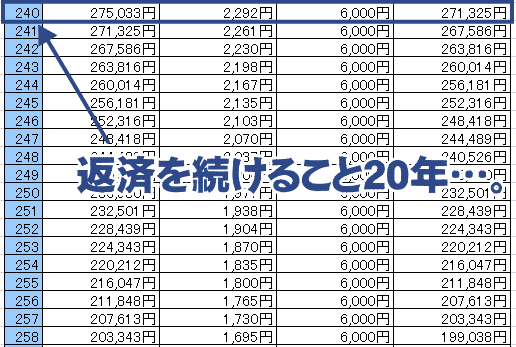

20年後

20年間返済を続けることで残債は30万円をようやく切ります。利息も返済額の約1/3程度で比較的元金の返済をできている状態になりました。最初の頃よりも相当楽というのは言うまでもありませんね。

でもここまで来るのに20年掛かっています。今まで払った利息はいくらなのかというのはまだここで発表しません。では、完済のシミュレーションを見ていきましょう。

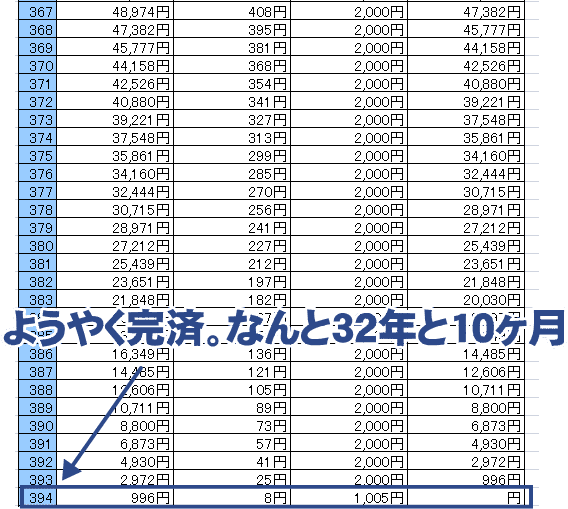

ようやく完済

ようやく完済です。月々の返済額も2,000円程度で最初と比べると比較にならないくらい楽な金額ではあるのですが、返済回数が394回…。32年と10ヶ月もかかりました。思わず住宅ローンか!と言いたくなるほど長い年数がかかりました。

ここで返済総額等の情報を発表したいと思います。

- 返済総額 … 4,275,005円

- 利息合計 … 2,275,005円

- 支払い金額比率 … 213.75%

という結果になりました。

2017年に銀行カードローンが貸しすぎといった問題がありました。

銀行カードローンが貸しすぎるから多重債務者が増えてしまったことが原因となり毎年右肩下がりに減っていた自己破産者数が逆に増えてしまった事が起因で銀行カードローンは自主的な総量規制の導入と即日融資の停止を発表しました。

銀行、個人向け即日融資停止へ カードローン縮小国内の銀行各行はカードローンなど新規の個人向け融資で審査を厳しくする。来年1月から警察庁のデータベース(DB)への照会で審査に時間をかけ、即日の融資を停止する。家族らの申し出で貸し付けを自粛すること

www.nikkei.com

結果、審査を厳しくすることと総量規制を導入するという対策で収束したのですが、このいつまで経っても完済出来ない問題というのはまだ表面化していません。

それもそのはず、水面下では行っていましたが、銀行が個人向けの貸付をカードローンを主に力を入れ始めたが消費者金融の貸金業法改正後だからです。

日銀によると、3月末の銀行のローン残高は9%増の5兆6024億円、信用金庫は4%増の6083億円だった。三菱東京UFJ、三井住友、みずほの3メガバンクの合計は1兆6300億円で約4分の1を占めている。残高は12年までは3兆円台で推移していたが、13年以降は前年比2ケタの伸びが続いてきた。

https://www.nikkei.com/nkd/company/article/?DisplayType=1&ng=DGXLASDC18H42_Y7A510C1EE9000&nik_code=0070007

つまり利用者のほとんどはまだ融資を受けて10年も経過していない人が大半です。薄々、このペースだったらいつになったら完済するんだと悩みながらも返済を続けていることでしょう。

この完済出来ない問題はどうすれば解消出来るのかを今度は見ていきましょう。

口座振替で返済していたらいつまで経っても完済出来ない

私も体験しましたが、口座振替で返済していたらいつまで経っても完済なんか出来ません。なぜなら口座振替はずっと最低返済額のみが引き通されるからです。

つまり上記で説明した返済シミュレーションがそのまんま適応されてしまうのでいつまで経っても残債が減らないという状況を体感する事になります。

ならどうすればいいのかというと方法は1つ。最低返済額を無視して毎月自身で決めた金額を返済し続ける事です。

都度返済を行い自身で借金に向き合い返済を行う

思わず目を背けたくなりますが、必ず自身の手で毎月返済をしていくコトこれしかありません。もう1点は最初に返済した金額を元金が減ったからといって減らすことはせず、完済するまで同じ金額を払い続けること。この2つです。

私の場合は、200万円を1年間返済して残債が10万円しか減っていないことに気付き、更には返済額が24,000円に減った事を喜んでいたのが情けなくなりました。

自分が借りているお金がいかに大金だったのかという事にようやく気付く事が出来たので毎月4万円を返済する事に決めました。

25,000円でもかなりしんどかったですが半分以上が利息で取られている事が悔しくて元金を多く返済するようにしました。

32年の返済が4年で完済出来た

200万円を25,000円の返済で銀行はいいと言っているものの、40,000円返済するようになってからはかなり残債が減るようになりました。結果としては5年で完済出来ました。

ボーナスが出たときはほとんどを返済に充てましたし、毎月4万円は必ず返済をするようにしました。その結果として4年で完済する事が出来ました。

カードローンって借りるのも簡単だし、月々の返済額を考えると200万円でも月25,000円でたいしたことない金額に見えるのですが、大口の融資に違いありません。

ただ、この低金利と言われている銀行カードローンといえども他のローンと比べるとかなりの高金利です。奨学金も返済がしんどいとよく言われていますが、奨学金は銀行カードローンの金利と比較にならないほど低金利です。

なぜしんどいのか?理由は元金を減らすことが一番しんどい事であり、それに金利を加えて返済するのはもっとしんどいという事は言うまでもありません。

今思えば、借換えまではよかったと思いますが、別に払った慰謝料を圧縮するように交渉したほうがよかった。あわよくば無い袖は振れないという事で支払わなくてもよかったかもしれません。

銀行カードローンを利用する場合は、低金利というイメージを持たず、借りすぎない事を注意しましょう。

安易に借りられる事によりお金で簡単に解決出来ると思ってしまっては危険です。

払わなくてもよいものにまで借金をしてしまう事もあるので、この2つの落とし穴にはまらないような使い方を心がけるようにしましょう。